สถาบันทางการเงินเป็นอีกหนึ่งทางเลือกในการหาแหล่งเงินทุนสำหรับผู้ประกอบการธุรกิจขนาดเล็ก (SMEs) ให้สามารถขับเคลื่อนไปได้อย่างตลอดรอดฝั่ง สถาบันทางเงินตอบโจทย์ทั้งผู้ประกอบการรายใหม่และผู้ประกอบการธุรกิจเอสเอ็มอีที่ต้องการจะขยายธุรกิจ ต่อยอดให้ธุรกิจเติบโตขึ้น จึงเป็นที่มาของสินเชื่อเพื่อธุรกิจที่หลายสถาบันการเงินออกมาสนับสนุนธุรกิจขนาดเล็ก เพิ่มโอกาสในการเติบโตทางธุรกิจ ด้วยสินเชื่อสำหรับธุรกิจโดยเฉพาะ

ผู้ประกอบการสามารถนำไปใช้เริ่มต้นธุรกิจหรือใช้เป็นเงินหมุนเวียนในธุรกิจ หรือจะต่อยอดขยายกิจการทางธนาคารก็พร้อมที่จะให้คำปรึกษาและดูแลผู้ประกอบการให้ได้รับความสะดวกสบายทางการเงินอันสูงสุดและตอบโจทย์ความต้องการของผู้ประกอบการ แล้วจะมีสถาบันทางการเงินใดบ้างที่มีสินเชื่อธุรกิจ SME ให้ผู้ประกอบการได้สมัครขอสินเชื่อ เราได้รวบรวมเอาข้อมูลสินเชื่อที่น่าสนใจจากธนาคารผู้ให้บริการสินเชื่อเบื้องต้นดังนี้

สินเชื่อธุรกิจ sme ธนาคารกสิกรไทย

วงเงินสินเชื่อ

- แบบไม่มีหลักประกัน : สูงสุดไม่เกิน 1 ล้านบาท

- แบบมีหลักประกัน : สูงสุดไม่เกิน 12 ล้านบาท

ระยะเวลาผ่อนชำระ

- แบบไม่มีหลักประกัน: สูงสุด 5 ปี

- แบบมีหลักประกัน: สูงสุด 10 ปี (ขึ้นกับวัตถุประสงค์การกู้)

- สำหรับวงเงินกู้เบิกเกินบัญชี (Overdraft) ระยะเวลาผ่อนชำระให้ทบทวนปีต่อปี และสำหรับวงเงินกู้อื่นๆ เป็นไปตำมเกณฑ์ที่ธนาคารกำหนด

อัตราดอกเบี้ย

- แบบไม่มีหลักประกัน: สูงสุด MRR+13.000% ต่อปี

- แบบมีหลักประกัน: สูงสุด MRR+5.000% ต่อปี

- การคำนวณดอกเบี้ย : รำยวัน (โดยชำระทุกเดือน)

- อัตราดอกเบี้ยกรณีผิดนัดชำระหนี้: คิดอัตรำปกติตามสัญญาบวกอีกไม่เกิน 3.000% ต่อปี ของเงินต้นในงวดที่ผิดนัดชำระ

หมายเหตุ : สำหรับกรณีที่อัตราดอกเบี้ยขึ้นอยู่กับปัจจัยอ้างอิง เช่น อัตราดอกเบี้ยลูกค้ารายใหญ่ชั้นดีประเภทเงินกู้แบบมีระยะเวลา (MLR) / อัตรำดอกเบี้ยลูกค้ารายใหญ่ชั้นดีประเภทเงินเบิกเกินบัญชี (MOR) / อัตราดอกเบี้ยลูกค้ารายใหญ่ชั้นดี (MRR) ธนาคารจะแจ้งให้ทราบถึงการเปลี่ยนแปลงอัตราดอกเบี้ย โดยจะประกาศไว้ ณ สาขาที่ทำการธนาคารและเว็บไซต์ของธนาคาร

อัตราค่าธรรมเนียมและค่าบริการ

- ค่าธรรมเนียมจัดการให้กู้: สูงสุด 3.000% ของวงเงินสินเชื่อที่ได้รับอนุมัติ

- ค่าเบี้ยประกันภัย : ตามค่ำเบี้ยประกันที่ระบุในกรมธรรม์ของบมจ.เมืองไทยประกันภัย หรือบริษัทประกันภัยอื่น

ค่าใช้จ่ายให้แก่หน่วยงานราชการ

- ค่าอากรแสตมป์ ต้นฉบับสัญญาประธาน (0.050% ของวงเงิน สูงสุดไม่เกิน 10,000 บาท)

- ค่าอากรแสตมป์ คู่ฉบับสัญญาประธาน (5 บาท)

ค่าธรรมเนียมจากการยกเลิกวงเงิน

- 3.000% ของจำนวนเงินส่วนที่ยกเลิก / ไม่เบิกใช้ หรือตำมอัตราที่ตกลงกับลูกค้าแต่ละราย

เงื่อนไขการผ่อนชำระ

- ตามเงื่อนไขที่ธนาคารกำหนด

- การจัดสรรเงินทุกจำนวนที่ธนาคารได้รับชำระหนี้ ธนาคารจะนำไปตัดชำระหนี้ตำมยอดหนี้แต่ละงวด โดยตัดค่าธรรมเนียมดอกเบี้ย และเงินต้น (ตามลำดับ) ของยอดหนี้ตามค่างวดที่ค้างชำระนานที่สุดก่อน แล้วจึงค่อยตัดชำระหนี้ยอดหนี้ตามค่างวดที่ค้างชำระรองลงมาตามลำดับ (ตัดชำระตามแนวนอน)

- หากท่านมีปัญหาในการชำระคืนเงินกู้ตำมเวลาที่กำหนด กรุณาแจ้งให้ทางธนาคารทราบทันที เพื่อร่วมกันพิจารณาเงื่อนไขการชำระคืนในรูปแบบอื่น

ข้อกำหนดเกี่ยวกับผู้ค้ำประกันหรือหลักประกัน

- หลักประกันเป็นไปตามเกณฑ์ที่ธนาคารกำหนด

- หลักประกันต้องทำการจำนองกับธนาคาร เพื่อใช้ค้ำประกันภาระหนี้

- หลักประกันต้องได้รับการประเมินราคาจากบริษัทประเมินราคาตามที่ธนาคารกำหนด

- สามารถใช้หลักประกันประเภทอื่นๆ นอกเหนือจากอสังหาริมทรัพย์ เช่น เงินฝาก พันธบัตรรัฐบาล ฯลฯ (หรือตามเกณฑ์ที่ธนาคารกำหนด)

คุณสมบัติผู้สมัคร สินเชื่อธุรกิจ กสิกร

- บุคคลธรรมดา สัญชาติไทย / นิติบุคคล จดทะเบียนในประเทศไทย

- อายุ 20 – 70 ปี

- ระยะเวลาประกอบธุรกิจ ขั้นต่ำ 1 ปี

เอกสารประกอบการสมัคร บุคคลธรรมดา

- สำเนาบัตรประชาชนของผู้สมัคร

- สำเนาใบเปลี่ยน ชื่อ-นามสกุล ของผู้สมัคร (กรณีเปลี่ยน ชื่อ-นามสกุล)

- สำเนาทะเบียนพาณิชย์/ทะเบียนการค้า (ถ้ามี)

- เอกสารแสดงรายได้ เช่น Statement ย้อนหลัง 6 เดือน (กรณีเป็นบัญชีธนาคารกสิกรไทยไม่ต้องยื่น) หรือ สำเนาภ.พ.30 (ย้อนหลัง 6 เดือน)

- รูปถ่ายกิจการ (ไม่เกิน 3 เดือน)

- สำเนาเอกสารแสดงกรรมสิทธิ์หลักประกัน เช่น โฉนด (กรณีกู้แบบใช้หลักประกัน)

- เอกสารอื่น ๆ ตามที่ธนาคารกำหนด

เอกสารประกอบการสมัคร นิติบุคคล

- สำเนาหนังสือรับรองการจดทะเบียนนิติบุคคล หรือ สำเนาใบสำคัญแสดงการจดทะเบียนห้างหุ้นส่วนจำกัด (ไม่เกิน 3 เดือน)

- สำเนาวัตถุประสงค์ของนิติบุคคล (ไม่เกิน 3 เดือน)

- สำเนาบัตรประชาชนของ ผู้มีอำนาจลงนาม

สนใจสมัครสินเชื่อติดต่อ : https://www.kasikornbank.com/th/business/sme/loan

สินเชื่อธุรกิจ sme ธนาคารกรุงไทย

1. สินเชื่อ SME Smart Shop

- สินเชื่อธุรกิจขนาดเล็ก สินเชื่อธุรกิจsmeไม่มีหลักทรัพย์ค้ำประกัน สำหรับร้านค้ารายย่อย พ่อค้าแม่ค้าที่ต้องการเงินลงทุนเพื่อขยายร้าน เติมสต็อก เปิดร้านสาขาใหม่ หรือเพิ่มเงินหมุนเวียนในธุรกิจ

- ไม่ต้องใช้หลักทรัพย์ค้ำประกัน แค่ใช้แอปฯ ถุงเงินหรือเครื่อง EDC กรุงไทย กู้ได้สูงสุด 2 ล้านบาท

- ดอกเบี้ยต่ำสุด MRR% ต่อปี (ผ่อนดี ผ่อนตรงเวลา ลดดอกเบี้ยทันที 1% ปีถัดไป)

วงเงินและระยะเวลากู้

- วงเงินรวมสูงสุด 20 ล้านบาท (ในกรณีที่มีหลักทรัพย์ค้ำประกัน)

- ระยะเวลากู้ไม่เกิน 7 ปี

- อัตราดอกเบี้ย*

- เริ่มต้น MRR% ต่อปี

หลักประกัน

- สถานประกอบการ

- ที่ดินพร้อมสิ่งปลูกสร้าง

- ที่ดินเปล่า

- เงินฝากประจำ

คุณสมบัติผู้ขอสินเชื่อเบื้องต้น

- บุคคลธรรมดาสัญชาติไทย หรือนิติบุคคล ที่จดทะเบียนในประเทศไทย

- อายุ 20-65 ปี

- มีประสบการณ์การทำธุรกิจอย่างน้อย 1 ปี

- ใช้บริการเครื่อง EDC กรุงไทย หรือแอปพลิเคชันถุงเงิน

- ไม่มีประวัตเสียหายทางการเงิน ไม่อยู่ระหว่างปรับปรุงโครงสร้างหนี้ ไม่มีประวัติเป็นบุคคลล้มละลาย

เอกสารประกอบการสมัคร บุคคลธรรมดา

- สำเนาบัตรประชาชนของผู้สมัคร

- สำเนาทะเบียนพาณิชย์หรือทะเบียนการค้า

- เอกสารแสดงรายได้ เช่น Statement ย้อนหลัง 6 เดือน หรือสำเนา ภ.พ. 30 (ย้อนหลัง 6 เดือน)

- เอกสารอื่นๆ ตามที่ธนาคารกำหนด

เอกสารประกอบการสมัคร นิติบุคคล

- สำเนาหนังสือรับรองการจดทะเบียนนิติบุคคล หรือสำเนาใบสำคัญแสดงการจดทะเบียนห้างหุ้นส่วนจำกัด (ไม่เกิน 3 เดือน)

- สำเนาบัตรประชาชนของผู้มีอำนาจลงนาม

- เอกสารอื่นๆ ตามที่ธนาคารกำหนด

- เงื่อนไขและเกณฑ์การพิจารณาสินเชื่อเป็นไปตามที่ธนาคารกำหนด

สนใจสมัครสินเชื่อติดต่อ : https://krungthai.com/th/krungthai/contact-form

2. สินเชื่อ Krungthai sSME 3 เท่า

- สนับสนุนเงินลงทุน เสริมสภาพคล่องในธุรกิจ หรือ Refinance มาจากสถาบันการเงินเดิมและสนับสนุนผู้ประกอบการที่ต้องการสินเชื่อแต่ขาดหลักประกัน ให้มีโอกาสเข้าถึงแหล่งเงินทุน โดยมี บสย.ร่วมค้ำประกัน

- วงเงินกู้สูงสุด 3 เท่าของมูลค่าหลักประกัน*

- กรณีไม่มีหลักประกัน ให้ บสย.ค้ำประกันเต็มวงเงินได้ สูงสุด 1 ล้านบาท*

วงเงินและระยะเวลากู้

- วงเงินรวมสูงสุด 20 ล้านบาท (ในกรณีที่มีหลักทรัพย์ค้ำประกัน)

- ระยะเวลากู้ไม่เกิน 7 ปี

อัตราดอกเบี้ย

- เริ่มต้น MRR+1% ต่อปี

หลักทรัพย์ค้ำประกัน

- สถานประกอบการ

- ที่ดินพร้อมสิ่งปลูกสร้าง

- ที่ดินเปล่า

- เงินฝากประจำ

คุณสมบัติผู้ขอสินเชื่อเบื้องต้น

- บุคคลธรรมดาสัญชาติไทย หรือนิติบุคคล ที่จดทะเบียนในประเทศไทย

- อายุ 20-65 ปี

- มีประสบการณ์การทำธุรกิจอย่างน้อย 3 ปี

- ไม่มีประวัติเสียหายทางการเงิน ไม่อยู่ระหว่างปรับปรุงโครงสร้างหนี้ ไม่มีประวัติเป็นบุคคลล้มละลาย

เอกสารประกอบการสมัคร บุคคลธรรมดา

- สำเนาบัตรประชาชนของผู้สมัคร

- สำเนาทะเบียนพาณิชย์หรือทะเบียนการค้า

- เอกสารแสดงรายได้ เช่น Statement ย้อนหลัง 6 เดือน หรือสำเนา ภ.พ. 30 (ย้อนหลัง 6 เดือน)

- เอกสารอื่นๆ ตามที่ธนาคารกำหนด

เอกสารประกอบการสมัคร นิติบุคคล

- สำเนาหนังสือรับรองการจดทะเบียนนิติบุคคล หรือสำเนาใบสำคัญแสดงการจดทะเบียนห้างหุ้นส่วนจำกัด (ไม่เกิน 3 เดือน)

- สำเนาบัตรประชาชนของผู้มีอำนาจลงนาม

- เอกสารอื่นๆ ตามที่ธนาคารกำหนด

* เงื่อนไขและการพิจารณาสินเชื่อเป็นไปตามที่ธนาคารกำหนด

สอบถามรายละเอียดเพิ่มเติมได้ที่ ธนาคารกรุงไทยทุกสาขา ทั่วประเทศใกล้บ้านท่าน หรือโทร Krungthai Contact Center 0-2111-1111

สนใจสมัครสินเชื่อติดต่อ : https://krungthai.com/th/krungthai/contact-form

3. สินเชื่อคู่ค้าพารวย

- สำหรับร้านค้า มีของขายเต็มร้าน ซื้อก่อนจ่ายทีหลัง ด้วยวงเงินหมุนเวียนเบิกใช้สะดวกผ่าน Krungthai Next และ Krungthai Business

- วงเงินสินเชื่อ O/D Controlled สำหรับร้านค้าเพื่อชำระสินค้า ยืดหยุ่นตามยอดสิั่งซื้อสินค้าและบริการ

- วงเงินสูงสุดไม่เกิน 20 ล้านบาท

- บสย.ค้ำประกันเต็มวงเงินสูงสุดไม่เกิน 5 ล้านบาท *ภายใต้เงื่อนไขการค้ำประกันของ บสย.

คุณสมบัติผู้สมัคร

- ผู้ประกอบการอายุ 20-65 ปี (ทั้งบุคคลธรรมดาและนิติบุคคล)

- มีประสบการณ์ในธุรกิจมาแล้ว อย่างน้อย 1 ปี

- เป็นลูกค้าของคู่ค้าที่เข้าร่วมโครงการ

- มีประวัติการซื้อสินค้ากับคู่ค้าที่เข้าร่วมโครงการอย่างน้อย 6 เดือน

เอกสารประกอบการยื่นสินเชื่อ

- สำเนาบัตรประชาชน

- สำเนาทะเบียนบ้าน

- ทะเบียนพาณิชย์/ทะเบียนการค้า/ใบทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.20)

- การเบิกใช้และการชำระเงินกู้

- ขั้นตอนการใช้วงเงิน

- เมื่อลูกค้าได้รับอนุมัติวงเงินสินเชื่อO/D Controlled แล้ว สามารถใช้แอป Krungthai Next และ Krungthai Business

สิทธิพิเศษเพิ่มเติม

- ยกเว้น ค่าธรรมเนียมค้ำประกัน บสย.

- ยกเว้น เงินฝากในการเปิดบัญชีออมทรัพย์และบัญชีกระแสรายวัน

สนใจสมัครสินเชื่อติดต่อ : https://krungthai.com/th/content/sme-rich

สินเชื่อธุรกิจ sme ธนาคารไทยพาณิชย์

1. สินเชื่อธุรกิจ แบบไม่ใช้หลักประกัน

- สินเชื่อสำหรับเจ้ำของกิจการหรือนิติบุคคล แบบไม่ใช้หลักประกัน เป็นสินเชื่อที่นำเสนอแก่ผู้ประกอบการที่ประกอบธุรกิจ โดยมีวัตถุประสงค์เพื่อใช้เป็นเงินทุนหมุนเวียนของกิจการ เพื่อซื้อสินทรัพย์ที่ใช้ในธุรกิจ และเพื่อใช้ในการปรับปรุงสถานประกอบการ

- วงเงินอนุมัติ 50,000 – 3,000,000 บาท

- อัตราดอกเบี้ยเริ่มต้นกรณีปกติ: MRR+8.25% ต่อปี และ อัตราดอกเบี้ยสูงสุดกรณีปกติ: MRR+17.25% ต่อปี (MRR ณ วันที่ 10 สิงหำคม 2564 เท่ำกับ 5.995% ซึ่งอาจจะมีการเปลี่ยนแปลงได้ตามประกาศของธนาคาร)

- ระยะเวลากู้ยืม : ผ่อนชำระนำนสูงสุด 72 เดือน

เงื่อนไขการชำระคืนเงินกู้

- ชำระเป็นงวดรายเดือน โดยหักชำระบัญชีเงินฝำกอัตโนมัติ ทั้งนี้เมื่อท่านได้รับอนุมัติ สินเชื่อธุรกิจแบบไม่ใช้หลักประกัน ธนาคารจะจัดส่งรายละเอียดการชำระคืนเงินกู้ทำงอิเล็กทรอนิกส์ หรือทางไปรษณีย์ตามที่ลูกค้าได้แจ้งไว้กับธนาคาร

- หมายเหตุ: MRR หมายความถึง อัตราดอกเบี้ยลูกค้ารายย่อยชั้นดี (Minimum Retail Rate) ที่ธนาคารประกาศกำหนด ซึ่งอาจเปลี่ยนแปลงได้ตามที่ธนาคารจะประกาศกำหนดเป็นคราว ๆ

ค่าธรรมเนียม

- Front End Fee : ค่าธรรมเนียมการใช้สสินเชื่อ 3% ของวงเงินที่ได้รับอนุมัติ

- ค่าใช้จ่ายที่ให้แก่หน่วยงำนราชการ หน่วยงานภายนอกหรือบุคคลอื่น : ตามที่ระบุไว้ในแบบคำขอใช้บริการ สินเชื่อธุรกิจ แบบไม่มีหลักประกัน

- ค่าใช้จ่ายในการชำระเงิน กรณีชำระโดยการหักบัญชีเงินฝำกอัตโนมัติ ธนาคารไม่เรียกเก็บค่าธรรมเนียม

- ค่าอำกรแสตมป์ 0.05% ของวงเงินสสินเชื่อ สูงสุดไม่เกิน 10,000 บาท

คุณสมบัติผู้สมัครสินเชื่อธุรกิจ SME ไม่มีหลักทรัพย์ค้ำประกัน

- บุคคลธรรมดาที่ประกอบธุรกิจ มีสัญชาติไทย อายุตั้งแต่ 20-65 ปี หรือนิติบุคคลที่จดทะเบียนในประเทศไทย

- ดำเนินธุรกิจมาในระยะเวลา 6 เดือนขึ้นไป

- ธุรกิจที่มีรายได้ต่อปีไม่เกิน 75 ล้านบาท

- เงื่อนไขและหลักเกณฑ์อนุมัติเป็นไปตามที่ธนาคารกำหนด

เอกสารประกอบการสมัคร บุคคลธรรมดา

- สำเนาบัตรประชาชนและสำเนาทะเบียนบ้านของผู้สมัคร และคู่สมรส (ถ้ามี)

- สำเนาใบเปลี่ยนชื่อ-นามสกุล, สำเนาทะเบียนสมรส / สำเนาทะเบียนหย่า ของผู้สมัคร และคู่สมรส (ถ้ามี)

- สำเนาหนังสือรับรองการจดทะเบียนพาณิชย์ / ใบอนุญาตประกอบกิจการ

- เอกสารรายการเดินบัญชีย้อนหลังไม่น้อยกว่า 6 เดือน

- เอกสารอื่น ๆ เพิ่มเติมตามที่ธนาคารกำหนด

เอกสารประกอบการสมัคร สำหรับนิติบุคคล

- สำเนาบัตรประชาชน และ สำเนาทะเบียนบ้านของผู้ถือหุ้น และคู่สมรส (ถ้ามี)

- สำเนาใบเปลี่ยนชื่อ-นามสกุล, สำเนาทะเบียนสมรส / สำเนาทะเบียนหย่า ของผู้ถือหุ้น และคู่สมรส (ถ้ามี)

- สำเนาหนังสือรับรองการจดทะเบียนกระทรวงพาณิชย์ ไม่เกิน 3 เดือน

- หนังสือบริคณห์สนธิ / บัญชีรายขื่อผู้ถือหุ้น ไม่เกิน 3 เดือน

- งบการเงินพร้อมหมายเหตุประกอบงบการเงินปีล่าสุด

- เอกสารรายการเดินบัญชีย้อนหลังไม่น้อยกว่า 6 เดือน

- เอกสารเสียภาษี เช่น ภพ.30, ภงด.90/91, ภพ.20/50 ทวิ พร้อมใบเสร็จชำระภาษี

- เอกสารอื่น ๆ เพิ่มเติมตามที่ธนาคารกำหนด

สนใจสมัครสินเชื่อติดต่อ : https://www.scb.co.th/th/sme-banking/business-loan

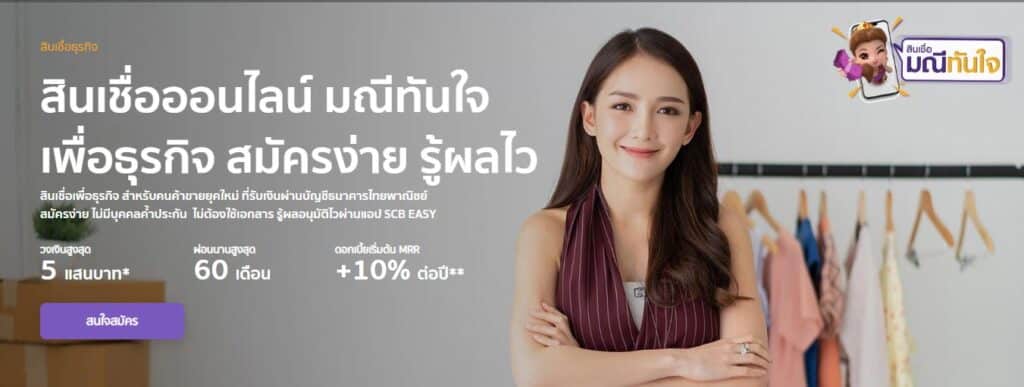

2. สินเชื่อธุรกิจมณีทันใจ

- สมัครสินเชื่อออนไลน์มณีทันใจง่าย ๆ ผ่านแอป SCB EASY

- รู้ผลอนุมัติไวสุดใน 5 นาที

- วงเงินสูงสุด 500,000 บาท*

- ผ่อนนานสูงสุด 60 เดือน

- อัตราดอกเบี้ยเริ่มต้น MRR+10% =15.995% ต่อปี**

- ไม่ต้องใช้เอกสาร

- ไม่ต้องใช้หลักทรัพย์ หรือ บุคคลค้ำประกัน

หมายเหตุ

- การนำเสนอวงเงินสินเชื่อบนแอป SCB EASY เป็นเพียงวงเงินสูงสุดจากการพิจารณาในเบื้องต้นเท่านั้น โดยธนาคารจะพิจารณาอนุมัติวงเงินที่แท้จริงจากรายละเอียดข้อมูลของลูกค้าแต่ละท่านตามเงื่อนไขที่ธนาคารกำหนด

- การพิจารณาอัตราดอกเบี้ยเป็นไปตามเกณฑ์ที่ธนาคารกำหนด

- MRR ณ วันที่ 22 กรกฎาคม 2565 = 5.995% ต่อปี ซึ่งมีการเปลี่ยนแปลงได้ตามประกาศของธนาคาร

คุณสมบัติผู้สมัครสินเชื่อธุรกิจมณีทันใจ

- ผู้ประกอบการที่มีบัญชีธนาคารไทยพาณิชย์ และรับชำระเงินผ่านช่องทางออนไลน์ของธนาคาร อย่างน้อย 1 ช่องทาง ดังต่อไปนี้

- การรับเงินจาก QR ของแอปแม่มณี

- การใช้บริการเครื่องรูดบัตร (EDC)

- การรับเงินผ่านพร้อมเพย์หรือโอนเข้าบัญชีของธนาคารไทยพาณิชย์

- มีรายการเงินเข้าบัญชีขั้นต่ำเดือนละ 25,000 บาท ต่อเนื่องทุกเดือนในรอบ 3 เดือนล่าสุด

วิธีสมัครสินเชื่อออนไลน์ มณีทันใจเพื่อธุรกิจ

หลังจากลูกค้าได้รับข้อเสนอสินเชื่อแม่ค้าออนไลน์ มณีทันใจ จากสื่อประชาสัมพันธ์จากทางธนาคารให้ปฏิบัติดังนี้

- เปิดแอป SCB EASY

- กรอกข้อมูลบนแอป SCB EASY

- กดสมัครเพื่อรู้ผลอนุมัติภายใน 5 นาที

สิ่งที่ควรทราบเกี่ยวกับการสมัครสินเชื่อธุรกิจมณีทันใจ

- ค่าธรรมเนียมการให้สินเชื่อ 3% ของวงเงินที่ได้รับอนุมัติ

- ค่าธรรมเนียมชำระเงินกู้ยืมคืนก่อนกำหนด 3% ของยอดเงินต้นคงเหลือ ณ วันที่ชำระคืนก่อนกำหนด (ภายในระยะเวลา 3 ปี)

- ระยะเวลาในการสมัครตั้งแต่วันที่ 30 มกราคม 2563 – 31 ธันวาคม 2565

- เอกสารประกอบการสมัครเงื่อนไขเป็นไปตามเกณฑ์ที่ธนาคารกำหนด

สนใจสมัครสินเชื่อติดต่อ : https://www.scb.co.th/th/sme-banking/business-loan/manee-tanjai

สินเชื่อธุรกิจ SME ธนาคารทหารไทยธนชาต จำกัด (มหาชน)

สินเชื่อ ทีทีบี เอสเอ็มอี ไม่มีสะดุด

- สินเชื่อที่ตอบโจทย์ธุรกิจขนาดเล็กด้วยความเข้าใจ ทั้งความต้องการเงินทุนใช้จัดการสภาพคล่องในธุรกิจ และเงื่อนไขที่ยืดหยุ่นกว่า เพื่อธุรกิจ และชีวิตทางการเงินของคุณดีขึ้น

- เหมาะกับธุรกิจ SME ขนาดเล็กที่หลักฐานแสดงรายได้ไม่ชัดเจน หรือไม่มีธุรกรรมผ่านบัญชีธนาคารอย่างต่อเนื่องทําให้เข้าถึงแหล่งเงินทุนจากสถาบันการเงินได้ยาก

คุณสมบัติ

- บุคคลธรรมดา สัญชาติไทย (ไม่ได้จดทะเบียนนิติบุคคล)

- มีประสบการณ์ในธุรกิจที่ยื่นกู้หรือธุรกิจที่เกี่ยวข้องตั้งแต่ 1 ปีขึ้นไป

- อายุผู้กู้ตั้งแต่ 20 – 65 ปี (แต่รวมระยะเวลากู้ต้องไม่เกิน 70 ปี)

- มีประวัติทางการเงินที่ดี ผ่านการตรวจสอบจากเครดิตบูโร

- สำเนาทะเบียนบ้าน และบัตรประชาชน

- เอกสารรายได้ย้อนหลังไม่น้อยกว่า 6 เดือน เช่น บิล ซื้อ-ขาย , สัญญาจ้าง , สมุดบันทึก ซื้อ-ขาย , statement

- สำเนาโฉนดที่ดิน หรือหนังสือแสดงกรรมสิทธิ์ในหลักทรัพย์

วงเงินกู้และดอกเบี้ย

- 3 แสนบาท – 3 ล้านบาท

- ดอกเบี้ยเริ่มต้น MRR+2% เพียงสมัครสินเชื่อคู่กับบัญชีธุรกรรม ประกันภัยธุรกิจ และประกันชีวิตเจ้าของกิจการ เพื่อจัดการธุรกิจเป็นไปได้อย่างสะดวก พร้อมป้องกันความเสี่ยงที่อาจจะเกิดขึ้นได้

สนใจสมัครสินเชื่อติดต่อ : https://www.ttbbank.com/th/personal/loans/sbo/so-smooth

สินเชื่อธุรกิจ sme ธนาคารเกียรตินาคินภัทร

สินเชื่อธุรกิจ KKP SME FREEDOM

- สมัครง่าย ไม่ต้องมีหลักประกัน (Clean Loan)

- อนุมัติไว*

- วงเงินอนุมัติสูงสุด 5 ล้านบาท

- รับเงินทันทีภายใน 7 วัน*

- ผ่อนสบายแบบลดต้นลดดอก

- ค่าธรรมเนียมการให้สินเชื่อต่ำเพียง 1% ของวงเงินที่ได้รับการอนุมัติ

- ฟรี! ค่าธรรมเนียม บสย. ตลอดอายุสัญญา

- *เงื่อนไขการพิจารณาอนุมัติสินเชื่อภายใต้หลักเกณฑ์ที่ธนาคารกำหนด

- วงเงินอนุมัติสูงสุด 5 ล้านบาท

คุณสมบัติผู้ขอสินเชื่อ บุคคลธรรมดา

- วงเงินที่อนุมัติสูงสุด 2 ล้านบาท

- ไม่ต้องใช้หลักทรัพย์ค้ำประกัน

- ผ่อนชำระสูงสุด 5 ปี

- บุคคลธรรมดาสัญชาติไทย (จดทะเบียนในรูปแบบทะเบียนพาณิชย์ หรือ เอกสารอื่นๆ ที่สามารถพิสูจน์การประกอบธุรกิจได้ ที่ออกโดยหน่วยงานราชการ)

- อายุของผู้กู้ 25-65 ปี

- ดำเนินธุรกิจตั้งแต่ 3 ปีขึ้นไป

- ไม่ต้องมีผู้ค้ำประกัน

- ยอดขายต่อปีมากกว่า 3.5 ล้านบาทต่อปี แต่ไม่เกิน 500 ล้านบาทต่อปี

- มีสถานประกอบการเป็นหลักแหล่ง และไม่อยู่ใน 3 จังหวัดภาคใต้ (ยะลา, ปัตตานี, นราธิวาส)

คุณสมบัติผู้ขอสินเชื่อ นิติบุคคล

- วงเงินที่อนุมัติสูงสุด 5 ล้านบาท

- ไม่ต้องใช้หลักทรัพย์ค้ำประกัน

- ผ่อนชำระสูงสุด 7 ปี

- นิติบุคคลที่จดทะเบียนในประเทศไทย

- อายุของผู้กู้ 25-65 ปี

- ดำเนินธุรกิจตั้งแต่ 3 ปีขึ้นไป

- ผู้ค้ำประกัน กรรมการผู้มีอำนาจลงนาม หรือ ผู้ถือหุ้น ที่มีหุ้นรวมกันอย่างน้อย 50%

- ยอดขายต่อปีมากกว่า 3.5 ล้านบาทต่อปี แต่ไม่เกิน 500 ล้านบาทต่อปี

- มีสถานประกอบการเป็นหลักแหล่ง และไม่อยู่ใน 3 จังหวัดภาคใต้ (ยะลา, ปัตตานี, นราธิวาส)

เอกสารประกอบการยื่นขอสินเชื่อ บุคคลธรรมดา

- สำเนาบัตรประชาชน

- สำเนาทะเบียนบ้าน

- สำเนาทะเบียนพาณิชย์หรือใบอนุญาตประกอบกิจการที่ออกจากทางราชการ

- สำเนาบัญชีธนาคารย้อนหลัง 6หรือ 12 เดือนล่าสุด ขึ้นอยู่กับประเภทธุรกิจของลูกค้า

- สำเนาบัญชีธนาคารสำหรับรับโอนเงิน(บัญชีชื่อผู้กู้เท่านั้น)

- สำเนา ภพ 20 หรือ ภพ 30 ที่ระบุเลขทะเบียนภาษีมูลค่าเพิ่ม(กรณีผู้กู้จดทะเบียนภาษีมูลค่าเพิ่ม)

เอกสารประกอบการยื่นขอสินเชื่อ นิติบุคคล

- สำเนาบัตรประชาชน

- สำเนาทะเบียนบ้าน

- สำเนาหนังสือรับรองพร้อมกับวัตถุประสงค์

- สำเนาบริคณฑ์สนธิฉบับจัดตั้ง (บอจ. 2)

- สำเนาจดทะเบียนจัดตั้ง (บอจ.3) (หส.2)

- สำเนาบัญชีรายชื่อผู้ถือหุ้น (บอจ.5)

- สำเนางบการเงิน 2 ปีล่าสุด

- สำเนาบัญชีธนาคารย้อนหลัง 6 หรือ 12 เดือนล่าสุด ขึ้นอยู่กับประเภทธุรกิจของลูกค้า

- สำเนาบัญชีธนาคารสำหรับรับโอนเงิน(บัญชีชื่อผู้กู้เท่านั้น)

- สำเนา ภพ 20 หรือ ภพ 30 ที่ระบุเลขทะเบียนภาษีมูลค่าเพิ่ม(กรณีผู้กู้จดทะเบียนภาษีมูลค่าเพิ่ม)

อัตราดอกเบี้ยและค่าบริการ

- อัตราดอกเบี้ยแบบลดต้นลดดอก (Effective rate) เริ่มต้นที่ MLR+ 8.475% หรือเทียบเท่า 15.00% ต่อปี (อัตราดอกเบี้ยอ้างอิงตามประกาศอัตราดอกเบี้ยเงินให้สินเชื่อของธนาคาร ที่มีผลบังคับใช้ตั้งแต่วันที่ 3 เมษายน 2564 กำหนด MLR = 6.525% ต่อปีทั้งนี้ธนาคารจะแจ้งให้ทราบถึงการเปลี่ยนแปลงอัตราดอกเบี้ยอ้างอิง โดยจะประกาศไว้ ณ สถานที่ทำการให้บริการ และ เว็บไซต์ของธนาคาร)

ค่าธรรมเนียม

- ธนาคารรับผิดชอบค่าธรรมเนียม บสย. แทนลูกค้าตลอดอายุสัญญา

- ค่าธรรมเนียมในการอนุมัติสินเชื่อ (Front end fee) 1% ของวงเงินที่ลูกค้าได้รับอนุมัติ (เบิกกู้)

- ค่าธรรมเนียมในการปิดบัญชีก่อนกำหนด (Prepayment fee) 3% ของวงเงินสินเชื่อคงเหลือในกรณีที่ลูกค้าปิดวงเงินภายในระยะเวลา 2 ปี

- ค่าอากรแสตมป์ 0.05% ของวงเงินที่ลูกค้าได้รับอนุมัติ (เบิกกู้)

- อัตราดอกเบี้ยกรณีผิดนัดชำระหนี้28 %

สนใจสมัครสินเชื่อติดต่อ : https://bank.kkpfg.com/th/sme/loan/kkp-sme-freedom

สินเชื่อธุรกิจ sme ธนาคารออมสิน

1. สินเชื่อ ธุรกิจรายย่อย

- เพื่อใช้ในการประกอบธุรกิจอุตสาหกรรม ธุรกิจพาณิชยกรรม ธุรกิจบริการ เกษตรเพื่อการค้าและอุตสาหกรรม

- เป็นเงินทุนหมุนเวียนในการดำเนินกิจการ

- ลงทุนในทรัพย์สินถาวร

- ไถ่ถอนจำนองจากสถาบันการเงินอื่น

จำนวนเงินให้กู้สินเชื่อธุรกิจ ออมสิน

- ตามความจำเป็นและความสามารถในการชำระคืน เกินกว่ารายละ 200,000 บาทขึ้นไป แต่ไม่เกิน 1,000,000 บาท

อัตราดอกเบี้ย

- อัตราดอกเบี้ยเงินกู้ และอัตราดอกเบี้ยกรณีผิดนัด ไม่ชำระหนี้ ให้เป็นไปตามที่ธนาคารประกาศกำหนด

ระยะเวลาชำระคืนเงินกู้

- เงินกู้ระยะสั้น ระยะเวลาชำระเงินกู้ไม่เกิน 1 ปี ทั้งนี้ ให้มีการทบทวนวงเงินทุกปี

- เงินกู้ระยะยาว ระยะเวลาชำระเงินกู้ไม่เกิน 10 ปี

- ทั้งนี้กรณีใช้บุคคลค้ำประกัน เมื่อรวมระยะเวลาชำระเงินกู้กับอายุผู้ค้ำประกันแล้วต้องไม่เกิน 65 ปี

คุณสมบัติ

- เป็นบุคคลธรรมดา อายุไม่ต่ำกว่า 20 ปี บริบูรณ์

- สัญชาติไทย

- ประกอบธุรกิจที่มีวัตถุประสงค์เพื่อแสวงหากำไร เช่น ธุรกิจอุตสาหกรรม ธุรกิจพาณิชยกรรม ธุรกิจบริการ

เอกสารประกอบการสินเชื่อธุรกิจ ออมสิน

- สำเนาบัตรประจำตัวประชาชนผู้กู้

- สำเนาทะเบียนบ้านผู้กู้

- สำเนาทะเบียนพาณิชย์/ทะเบียนการค้าหรือเอกสารอื่นที่แสดงว่าประกอบธุรกิจ เช่น ใบอนุญาตประกอบกิจการ สัญญาเช่า สถานประกอบการ รูปถ่ายกิจการ

- Statement จากธนาคารที่ติดต่ออยู่ย้อนหลัง 6 เดือน

- เอกสารหรือข้อมูลแสดงรายรับ – รายจ่ายของกิจการ

- สำเนาเอกสารหลักประกัน

หลักประกัน สินเชื่อธุรกิจ ออมสิน

- บุคคลค้ำประกันร่วมกับหลักประกันประเภทอื่น

- บรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.)

- ที่ดินพร้อมสิ่งปลูกสร้าง ห้องชุด ที่ดินว่างเปล่า และที่ดินที่เป็นที่สวน ที่ไร่ ที่นา

หลักประกันทางธุรกิจ

- สิทธิการเช่าแผงค้า ร้านค้า ที่สามารถเปลี่ยนมือได้

- ยานพาหนะที่ใช้ในกิจการ

2. สินเชื่อ Street Food

- เพื่อยกระดับมาตรฐานในการประกอบธุรกิจ

- เพื่อเป็นเงินทุน หรือเงินทุนหมุนเวียน

จำนวนเงินให้กู้ บุคคลธรรมดา

- วงเงินกู้ตั้งแต่ 1 – 1,000,000 บาท ให้ขอกู้ภายใต้สินเชื่อธุรกิจห้องแถว

- วงเงินกู้ตั้งแต่ 1,000,001 – 3,000,000 บาท ให้ขอกู้ภายใต้สินเชื่อเพื่อการประกอบธุรกิจ SMEs

จำนวนเงินให้กู้ นิติบุคคล

- วงเงินกู้ตั้งแต่ 1 – 3,000,000 บาท ให้ขอกู้ภายใต้สินเชื่อเพื่อการประกอบธุรกิจ SMEs

อัตราดอกเบี้ย

- อัตราดอกเบี้ยเงินกู้ และอัตราดอกเบี้ยกรณีผิดนัด ไม่ชำระหนี้ ให้เป็นไปตามที่ธนาคารประกาศกำหนด

ระยะเวลาชำระคืนเงินกู้

- เงินกู้ระยะสั้น บัตรสินเชื่อหมุนเวียน ให้มีการทบทวนวงเงินทุกปี

- เงินกู้ระยะยาว

– วงเงินกู้ไม่เกิน 500,000 บาท ชำระคืนแบบรายเดือน สูงสุดไม่เกินระยะเวลา 5 ปี (60 งวด)

– วงเงินกู้เกินกว่า 500,000 – 3,000,000 บาท ชำระคืนแบบรายเดือน สูงสุดไม่เกิน 10 ปี (120 งวด)

– ทั้งนี้ กรณีใช้บุคคลค้ำประกัน เมื่อรวมระยะเวลาชำระเงินกู้กับอายุผู้ค้ำประกันแล้ว ต้องไม่เกิน 65 ปี

คุณสมบัติ

- เป็นบุคคลธรรมดาอายุไม่ต่ำกว่า 20 ปีบริบูรณ์ สัญชาติไทย หรือเป็นนิติบุคคลที่จดทะเบียนตามกฎหมายไทย

- เป็นผู้ประกอบการขายอาหาร หรือเป็นผู้ประกอบการขายอาหารว่างหรือเครื่องดื่ม หรือเป็นผู้ประกอบการตามห่วงโซ่อุปทานด้านอาหาร อาหารว่าง หรือเครื่องดื่ม ซึ่งดำเนินกิจการมาแล้วไม่น้อยกว่า 1 ปี

- ต้องมีสถานประกอบการอยู่ใกล้กับสาขาที่รับเรื่องขอกู้ โดยจะต้องอยู่ในพื้นที่ที่สาขารับเรื่องขอกู้สามารถตรวจสอบกิจการ/สถานประกอบการของผู้ขอกู้ได้

- มีถิ่นที่อยู่อาศัยและสถานที่ประกอบการแน่นอน สามารถติดต่อได้

หลักประกัน

- บุคคลค้ำประกัน (ตามหลักเกณฑ์ที่ธนาคารกำหนด)

- หลักประกันทางธุรกิจที่ธนาคารกำหนดรับเป็นหลักประกัน ดังนี้ สิทธิการเช่า แผงค้า ร้านค้า ที่สามารถเปลี่ยนมือได้ หรือยานพาหนะที่ใช้ในกิจการ

- ที่ดินพร้อมสิ่งปลูกสร้าง ห้องชุด หรือที่ดินว่างเปล่า

- บรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.)

สนใจสมัครสินเชื่อติดต่อ : https://www.gsb.or.th/gsb_govs/smes

สินเชื่อธุรกิจ sme ธนาคารกรุงเทพ

- เงินสดพร้อมใช้ เงินทุนสำรองพร้อมใช้สำหรับธุรกิจเสริมสภาพคล่องและทุนหมุนเวียนสำหรับธุรกิจ สะดวกสำหรับการจ่ายเงินด้วยเช็คให้คู่ค้า

- อิสระในการชำระคืน ชำระคืนสินเชื่อได้ทุกเมื่อที่ต้องการ ผ่านสาขาหรือธนาคารทางอินเทอร์เน็ต ตรวจสอบการใช้บัญชีได้ทันใจ ผ่านบัวหลวง ไอแบงก์กิ้ง และบิซ ไอแบงก์กิ้งทุกวัน ตลอด 24 ชั่วโมง

- ธุรกิจรูปแบบใดก็ขอกู้ได้ สำหรับผู้ประกอบการทุกรูปแบบทั้งประเภทบุคคลธรรมดาและนิติบุคคล เสริมสภาพคล่องให้ธุรกิจเดินหน้าได้อย่างราบรื่น

คุณสมบัติผู้ขอสินเชื่อ

- เป็นบุคคลธรรมดาที่ประกอบธุรกิจหรือนิติบุคคล

- มีอายุตั้งแต่ 20 – 65 ปี (สำหรับบุคคลธรรมดา)

- มีผลประกอบการและประวัติทางการเงินที่ดี

- ยินยอมให้ธนาคารตรวจสอบข้อมูลเครดิต

- คุณสมบัติอื่นๆ ตามที่ธนาคารกำหนด

ประเภทสินเชื่อ สินเชื่อธุรกิจ sme

- สินเชื่อระยะสั้นเพื่อใช้เป็นเงินทุนหมุนเวียนในธุรกิจ ซึ่งคุณสามารถเบิกเงินจากบัญชีเงินฝากกระแสรายวันได้มากกว่าเงินฝากที่มีอยู่ในบัญชี ภายใต้วงเงินเบิกเกินบัญชีที่คุณได้รับ นอกจากนี้ยังสามารถชำระคืนธนาคารได้ตลอดเวลา

วงเงินสินเชื่อธุรกิจ sme

- พิจารณาตามความเหมาะสม

หลักประกัน

- เงินฝาก หรืออสังหาริมทรัพย์ หรือสังหาริมทรัพย์

สนใจสมัครสินเชื่อติดต่อ : https://www.bangkokbank.com/th-TH/Business-Banking/Finance

สินเชื่อธุรกิจ ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน)

- สินเชื่อหมุนเวียนส่วนบุคคล

- กู้ง่ายไม่ต้องค้ำ

- วงเงินสูงสุด2ล้านบาท (*วงเงินสูงสุด 5 เท่า ของรายได้ แต่ไม่เกิน 2 ล้านบาท)

- ดอกเบี้ยลดต้นลดดอก

- เลือกผ่อนสบาย12-60 เดือน

คุณสมบัติเบื้องต้นของผู้สมัคร

- อายุ 20 – 59 ปี

- รายได้เป็นไปตามหลักเกณฑ์ของธนาคารกรุงศรีอยุธยา

- พนักงานที่มีรายได้ประจำรวมต่อเดือน ตั้งแต่ 15,000 บาทขึ้นไป

- เจ้าของกิจการมีรายได้รับหรือยอดขายต่อเดือนเฉลี่ยขั้นต่ำ 200,000 บาทขึ้นไป

- อายุการทำงาน/อายุกิจการนับตั้งแต่วันจดทะเบียน ตั้งแต่ 1 ปีขึ้นไป

- มีหมายเลขโทรศัพท์ที่ติดต่อได้ทั้งที่บ้าน และ/หรือที่ทำงาน

เอกสารประกอบการสมัคร พนักงานมีรายได้ประจำ

- สำเนาบัตรประชาชน

- สลิปเงินเดือนฉบับล่าสุด หรือหนังสือรับรองการทำงานที่ระบุเงินเดือน ตำแหน่ง และอายุงาน (เอกสารฉบับจริง)

- สำเนาบัญชีเงินฝากที่เงินเดือนเข้าย้อนหลัง 6 เดือน (สำหรับกรณีที่มีรายได้อื่น ขอสำเนาบัญชีเงินฝากที่มีรายได้เข้าย้อนหลัง 6-12 เดือน)

- *ยกเว้นไม่ต้องนำส่ง สำเนาบัญชีเงินฝากหน้าแรกของธนาคารกรุงศรีอยุธยา โดยธนาคารจะโอนเงินสินเชื่อที่ได้รับอนุมัติเข้าบัญชีเงินฝากธนาคารกรุงศรีอยุธยาของผู้สมัครตามที่ได้แจ้งความประสงค์ไว้ สำหรับ

- ลูกค้าโปรแกรม Payroll Package บัญชีเงินฝากที่รับโอนเงินสินเชื่อจะเป็นบัญชีที่ใช้รับเงินเดือนผ่านระบบ Payroll ของธนาคารกรุงศรีอยุธยาเท่านั้น

เอกสารประกอบการสมัคร เจ้าของกิจการ

- สำเนาบัตรประชาชน

- หนังสือรับรองบริษัท และบัญชีรายชื่อผู้ถือหุ้นจากกระทรวงพาณิชย์ (คัดรับรองไม่เกิน 3 เดือน)

- สำเนาบัญชีเงินฝากย้อนหลัง 6 เดือน (บัญชีส่วนตัวและบัญชีเจ้าของกิจการ)

- ใบทะเบียนการค้า (กรณีไม่ใช่นิติบุคคลตามกฎหมาย)

- *ยกเว้นไม่ต้องนำส่ง สำเนาบัญชีเงินฝากหน้าแรกของธนาคารกรุงศรีอยุธยา โดยธนาคารจะโอนเงินสินเชื่อที่ได้รับอนุมัติเข้าบัญชีเงินฝากธนาคารกรุงศรีอยุธยาของผู้สมัครตามที่ได้แจ้งความประสงค์ไว้

สนใจสมัครสินเชื่อติดต่อ : https://www.krungsri.com/th/personal/loans

SMELeader : เริ่มต้นธุรกิจ, ธุรกิจ SMEs, แฟรนไชส์และอาชีพ SMELeader โอกาสทางธุรกิจ SMEs เริ่มต้นธุรกิจ แฟรนไชส์และอาชีพ

SMELeader : เริ่มต้นธุรกิจ, ธุรกิจ SMEs, แฟรนไชส์และอาชีพ SMELeader โอกาสทางธุรกิจ SMEs เริ่มต้นธุรกิจ แฟรนไชส์และอาชีพ